Единый налоговый счет. Зачем нужен ЕНС и как им пользоваться

. Разбор нового способа уплаты налогов

С 2023 года в России появился новый обязательный порядок уплаты налогов — единый налоговый счет (ЕНС). Если раньше российские граждане уплачивали большинство налогов по отдельным реквизитам, то теперь достаточно перечислить деньги единым налоговым платежом. РБК Life рассказывает, как пользоваться ЕНС, что такое сальдо и как изменил новый порядок уплаты налогов жизнь обычных граждан, компаний и индивидуальных предпринимателей.

Содержание

Что такое единый налоговый счет

Единый налоговый счет (ЕНС) — это новый способ учета начисленных и уплаченных налогов и взносов. Проще говоря, это счет, на который налогоплательщик вносит средства, а налоговая сама засчитывает деньги в счет текущих платежей [1]. Обязательным новый механизм уплаты налогов стал с 1 января 2023 года — именно тогда вступил в силу федеральный закон № 263-ФЗ [2].

Новый закон призван упростить взаимодействие россиян с налоговыми органами.

Если до 2023 года для заполнения платежек нужно было учитывать 1375 изменяющихся кодов бюджетной классификации (КБК — двадцатизначный шифр, который обозначает определенную группировку финансов: доходы, расходы, поступления в муниципальный или федеральный бюджет), то с 1 января реквизиты для всех налогов и регионов стали общими. Раньше на месяц приходилось около 60 сроков уплаты и подачи деклараций, с вступлением нововведений в силу в этот срок выполняется только один платеж [1].

Переплату можно было вернуть только за три последних года. Сейчас же срока давности нет. Кроме того, после подачи заявления налогоплательщиком на следующий день обязаны создать направление поручения на возврат.

До 1 января 2023 года разблокировка счета могла занимать до пяти рабочих дней. Теперь же ФНС обещает решать этот вопрос за день.

«ЕНС — это не что-то кардинально новое, это всего лишь форма учета платежей, а не какой-то новый режим налогообложения. Раньше приходилось каждый налог на отдельный КБК (код бюджетной классификации) перечислять, а сейчас это все зачисляется единым налоговым платежом один раз в месяц. Потом сам налоговый орган распределяет средства в соответствии с обязательствами на основании деклараций, уведомлений и прочих документов. Для бизнеса это, конечно, удобнее, проще, понятнее. И не только для бизнеса — для всех вообще».

Новые правила уплаты налогов с 1 января 2023 года действуют как для физических лиц, так и индивидуальных предпринимателей и организаций. Исключение сделано лишь для самозанятых. Им предоставляется право выбора — платить налоги по привычной для них схеме или перейти на единый налоговый платеж.

Внесение средств на специальный счет в Федеральном казначействе одной платежкой осуществляется с помощью единого налогового платежа (ЕНП) [3]. Им можно «покрыть» различные налоги: НДС, налог на прибыль, страховые взносы, единый сельскохозяйственный налог (ЕСХН), налог на доходы физических лиц (НДФЛ), акцизы, имущественные налоги [4].

За счет уплаты ЕНП российский бюджет на конец марта получил доходы в размере 2,5 трлн руб.

После того как на ЕНС поступила определенная сумма, она распределяется следующим образом:

- в первую очередь средства идут в счет погашения задолженностей (недоимки) с более ранних сроков уплаты;

- далее закрываются начисления с текущим сроком уплаты;

- последними из суммы на счету вычитаются пени, проценты и штрафы.

Например, налогоплательщик внес единым налоговым платежом 500 тыс. руб. Сначала вычитаются 300 тыс. руб., которые «закрывают» недоимку — налог на имущество организаций, транспортный и земельный налоги с более ранним сроком уплаты. Далее закрываются начисления с текущим сроком оплаты, например налог на прибыль в размере 150 тыс. руб. В последнюю очередь из внесенной суммы вычитают пени в размере, например, 200 руб. На счету остается 49,2 тыс. руб. — остаток средств на счету формирует положительное сальдо.

Сальдо

Сальдо — это разница между поступившими на счет средствами и налоговыми обязательствами перед бюджетом [2].

Положительное сальдо ЕНС формируется, когда внесенная сумма больше, чем нужно для оплаты платежей. Переплату можно оставить на ЕНС в счет будущих платежей или забрать, подав заявление о возврате. Сделать это можно несколькими способами:

- заполнить бумажный вариант, отправившись в отделение Федеральной налоговой службы;

- заполнить заявление в электронной форме по телекоммуникационным каналам связи (на онлайн-сервисах официальных сайтов госструктур или с помощью специализированного программного обеспечения, которое устанавливается на персональный компьютер), заверить усиленной квалификационной подписью;

- оформить заявление в электронном виде в личном кабинете налогоплательщика с электронной подписью;

- подать его в составе налоговой декларации 3-НДФЛ [1].

Нулевое сальдо — сумма на счете, равная объему платежей. Нулевое сальдо значит, что все финансовые обязательства перед государством выполнены [2]. К примеру, сумма недоимки и начислений с текущим сроком уплаты у предпринимателя Игоря составляла 430 тыс. руб. Он перечислил ровно 430 тыс. руб. на единый налоговый счет. После того как средства списались, на счету осталось 0 руб.

Отрицательное сальдо формируется, когда на счете недостаточно денег для уплаты всех налоговых платежей. В этом случае начислят пени. К сальдо с января 2023 года «привязана» блокировка счета.

«Целью создания ЕНС является повышение прозрачности ситуации с налогами, с собранными, уплаченными. У людей должно быть понимание, какой налоговый возврат они могут получить в тех или иных случаях. Потому что не все это понимают, а ЕНС прозрачен для гражданина.

Я вижу в этом проблему для физических лиц — добавляется контроль за вашими доходами и налогами. Вы будете поглядывать туда время от времени, все время видеть, сколько вы уже отдали налогов, и делать выводы. Косвенная налоговая система специально придумана, чтобы избавить человека от этих размышлений — он даже не знает, что платит налоги, а теперь знает».

Зимой 2023 года ФНС решила отказаться от принудительного взыскания по отрицательному сальдо на ЕНС до 1 марта 2023 года — именно тогда завершились индивидуальные сверки. Послабления должны были предотвратить конфликты между налоговой и гражданами на фоне нововведений.

Кроме того, до 1 мая 2023 года и до окончания декларационной кампании того же года действует еще одно послабление. Налогоплательщику прощается непредоставление уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, страховым взносам, сборам.

С введением единого налогового счета власти также унифицировали правила уплаты налогов и сдачи отчетности по ним. Теперь единый срок сдачи отчетности установлен на 25-е число каждого месяца, а единый срок уплаты налогов — на 28-е число каждого месяца. Не изменились сроки уплаты:

- имущественных налогов — 1 декабря;

- страховых взносов индивидуальных предпринимателей в фиксированном размере — 31 декабря и 1 июля;

- взносов за травматизм — 15-е число месяца, следующего за отчетным.

«Из плюсов: сократится количество ошибок при заполнении различных платежных поручений, которые приходилось заполнять вручную. Саморасчет будет тоже упрощен — ИНН указываешь и отправляешь деньги. Снизится нагрузка на все информационные системы — подразумевалось, что все системы, которые ответственны за сбор налогов, станут работать быстрее.

Из минусов: этап перехода, нововведений, нужно будет привыкать к новой системе. Я более чем уверен, что некоторые люди вместо ИНН будут писать другие идентификаторы».

Где найти единый налоговый счет

Отказаться от использования единого налогового счета нельзя — он открывается для налогоплательщиков автоматически, делать для этого ничего не нужно. Исключение составляют граждане, не состоящие на учете в налоговой и не имеющие идентификационного номера налогоплательщика (ИНН).

ИНН физлицу присваивают во время постановки на учет в налоговом органе. Чаще всего это связано с выходом на первую работу, поскольку именно тогда гражданин становится налогоплательщиком. Получить ИНН можно в любом возрасте.

«Многие уклонялись от получения ИНН, но все равно его получили, потому что работодатель требует от вас ИНН. У категории людей, которые не стоят на учете в налоговых органах, не появится единый налоговый счет, но я не очень понимаю, как они должны в современных условиях вести свои дела, заключать различные юридические соглашения, если везде требуют ИНН. Очевидно, что это какая-то мелкая полулегальная торговая деятельность или мелкие подряды без юридической фиксации».

Найти свой единый налоговый счет можно по следующим ссылкам:

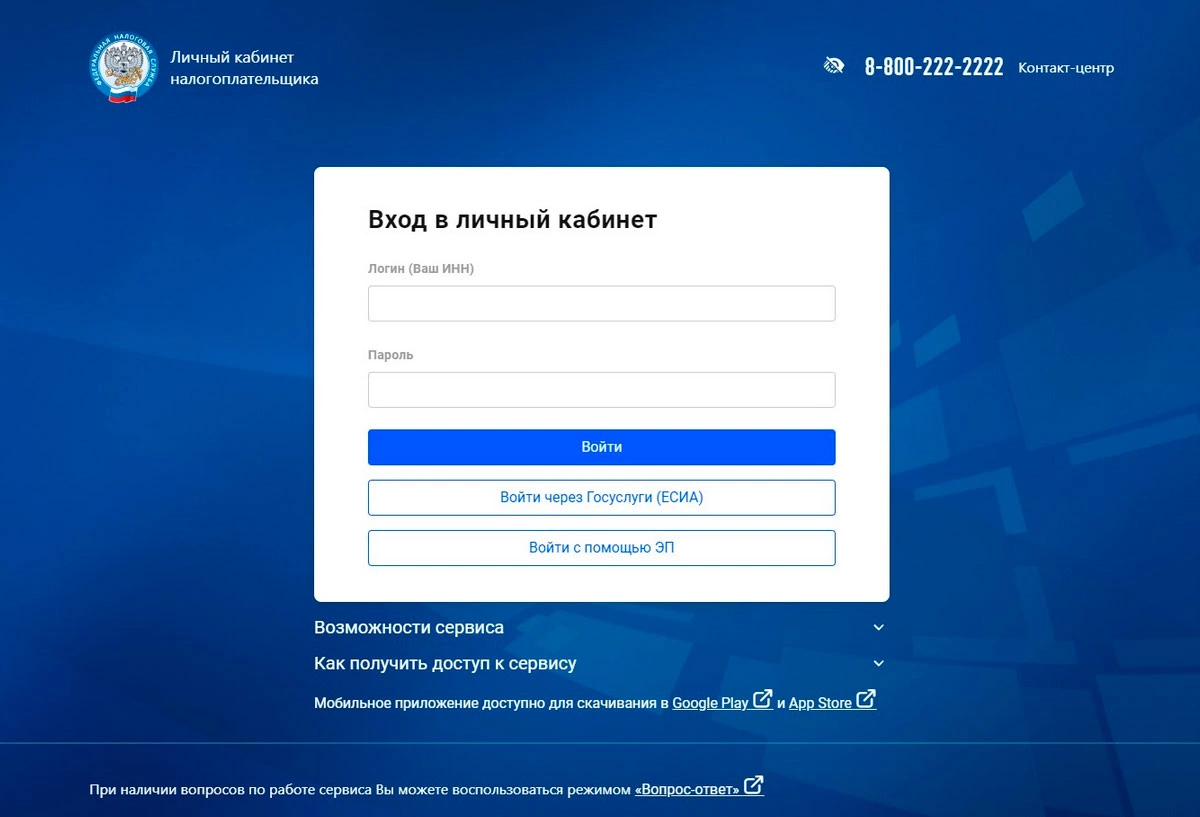

Данные для входа в личный кабинет (ЛК) физического лица и индивидуального предпринимателя можно получить в любом налоговом органе, который работает с физлицами. Место жительства и постановки гражданина на учет значения не имеет. По электронной почте получить реквизиты не выйдет: налоговики должны предварительно установить личность гражданина.

Войти в личный кабинет физлица и ИП могут и через «Госуслуги», но при условии, что гражданин уже подтверждал свою учетную запись в налоговом органе. Доступ к ЛК физлиц и ИП открывается также с помощью электронной подписи. Ее можно получить в Удостоверяющем центре, аккредитованном Минцифры РФ [5].

Личный кабинет налогоплательщика на сайте ФНС

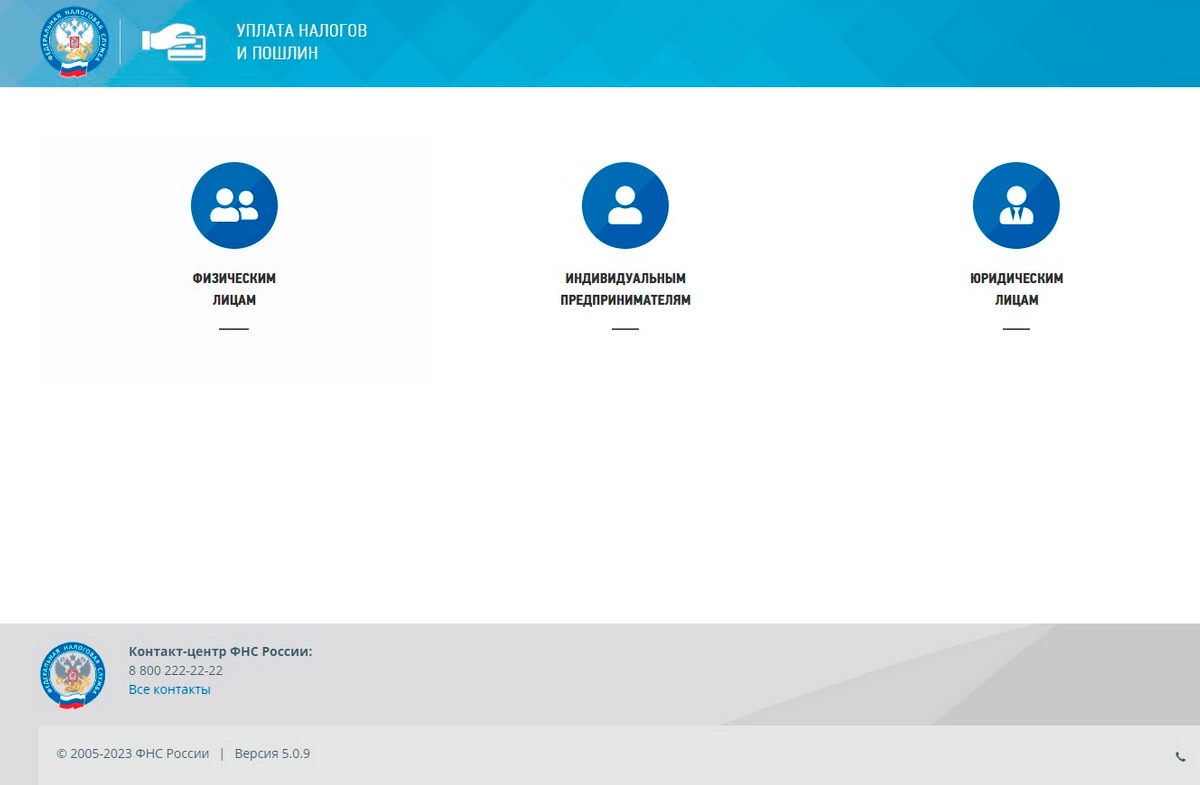

Для формирования платежки можно использовать онлайн-сервисы с автоматическим заполнением реквизитов: личные кабинеты (по ссылкам выше) или сервис «Уплата налогов и пошлин» на сайте ФНС.

Сервис «Уплата налогов и пошлин»

Налогоплательщики из всех регионов перечисляют налоги и взносы по единым реквизитам.

Получатель: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

Номер казначейского счета: 03100643000000018500

КБК для ЕНП: 18201061201010000510

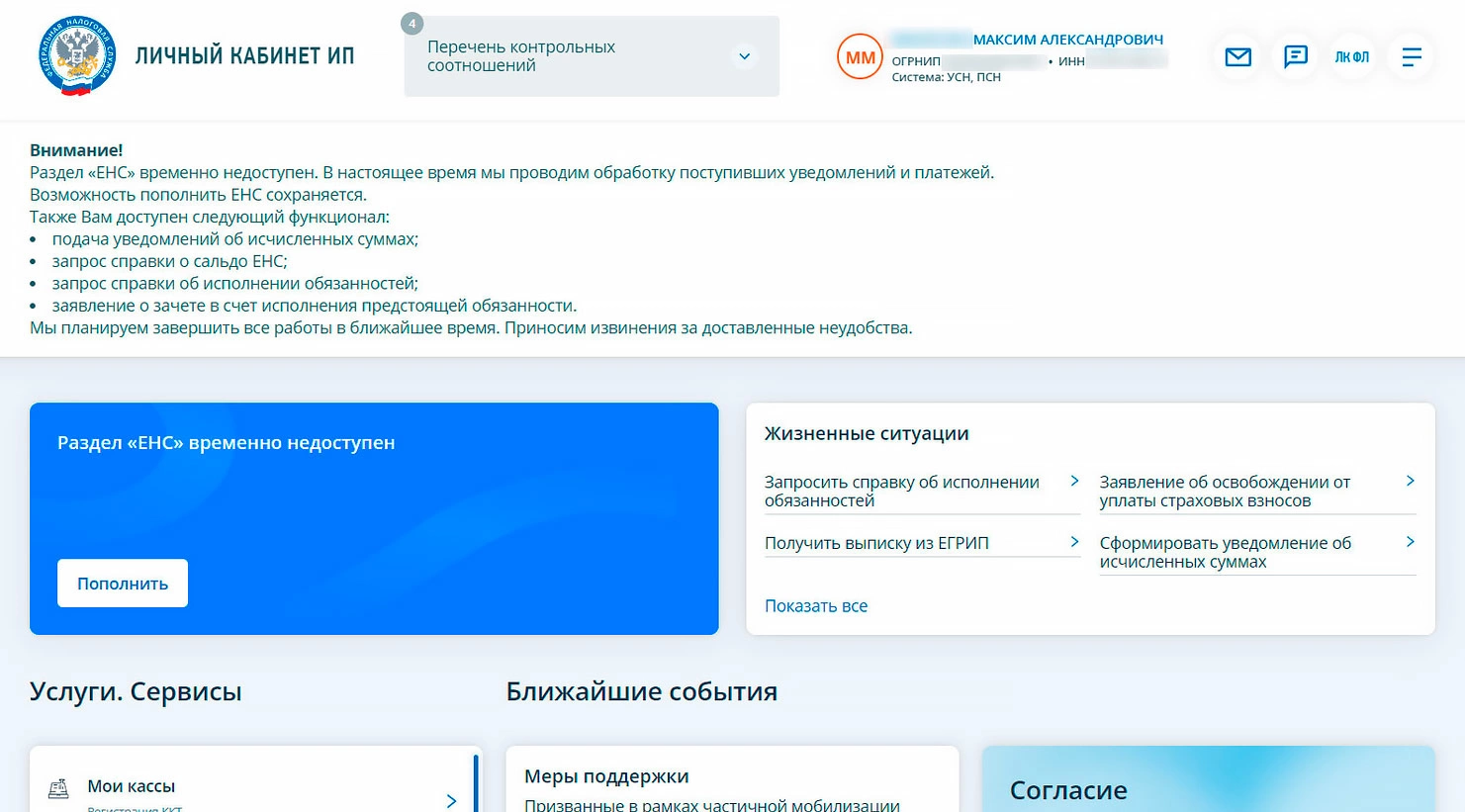

Следить за состоянием единого налогового счета, заказать справку о наличии сальдо ЕНС можно будет в личном кабинете. ЛК существовал и ранее, но его функционал изменили, учитывая новый порядок. Однако по состоянию на апрель 2023 года раздел ЕНС в личном кабинете не работает [6].

Заказать справку о наличии сальдо ЕНС можно по телекоммуникационным каналам связи через операторов электронного документооборота или напрямую в налоговой. С помощью тех же способов можно узнать о принадлежности денег, перечисленных в качестве ЕНП; о наличии положительного, отрицательного или нулевого сальдо ЕНС; об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов. Последнюю справку обязаны выдать в течение десяти рабочих дней со дня поступления запроса, а первые два документа — в течение пяти [1].

Единый налоговый счет для ИП

Правила использования единого налогового счета актуальны и для индивидуальных предпринимателей. Сальдо ЕНС и цели, на которые налоговая списала деньги, ИП могут проверить в личном кабинете, а также в своей бухгалтерской программе — через операторов ТКС.

Личный кабинет индивидуального предпринимателя

«Для ИП появление ЕНС означает упрощение налоговой отчетности, если это будет ускорять переводы, если все будет прозрачно и понятно, если будет существовать четкая система обжалования тех или иных претензий.

ИП работают в режиме постоянного взаимодействия с налоговыми органами. Но дело в том, что многие ИП не выжили бы, если бы не уклонялись от налогов. Поэтому излишняя прозрачность всех денежных движений может увеличить собираемость налогов с ИП. Те, кто все платит, будут довольны, а те, кто маневрирует, будут стараться работать с наличными».